Otros Servicios

Riesgo de Mercado con Series de Tiempo Monte Carlo

INTRODUCCIÓN

En la actualidad, la planeación estratégica ajustada a riesgos es un arte que permite la toma de decisión gerencial en base a criterios tanto comerciales como de riesgos. Por ende, la misma viene acompañada de riesgos relacionados con el mercado que determinan movimientos de tasas de interés y tipo que cambio que pueden generar grandes distancias en relación a la expectativa de margen financiero que se posee en la entidad.

Para alcanzar las mediciones que corresponden a Riesgo de Mercado, se debe considerar que el mundo no es estático y que la variación de las tasas de interés y tipo de cambio pueden generar escenarios diferentes a los esperados en relación a las condiciones actuales, considerando en sus efectos escenarios contractuales, esperados y dinámicos de la entidad.

El primer escenario es el contractual y lógicamente se basa en la metodología de distribución en bandas de tiempo futuras de los productos de la institución en las diferentes bandas de tiempo, siendo los objetivos no solamente para cumplimiento del regulador sino para realizar gestión del riesgo de mercado a un nivel más analítico.

En lo que atañe a riesgo de tasas de interés, para tal efecto la presente herramienta considera la distribución en bandas de productos sensibles a este tipo de riesgo, en base a las diferentes metodologías de distribución en bandas que difieren en función de cada producto, para poder distribuir el capital de la cartera por producto o por tipo de crédito, pago de DPFs por producto, distribución de cuentas de vencimiento incierto por producto (cajas de ahorro), capital de los financiadores, etc. Para luego pasar a un escenario esperado afectado por proyecciones de morosidad, precancelación, recuperación y finalmente un escenario dinámico basado en crecimiento como ser desembolsos, nuevas captaciones, nuevos contratos de financiadores.

Una vez que se poseen dichos escenarios, la herramienta permite la medición del Margen Financiero en Riesgo por Banda y por Producto y el Valor Patrimonial en Riesgo por Banda y por Producto, en ambos casos basado en Series de Tiempo Monte Carlo. De tal manera que se puede determinar la probabilidad de poseer una afectación al margen financiero que sea desfavorable, así como el peor escenario a un nivel de confianza determinado, el escenario esperado y mejor escenario para cualquier banda de análisis o para periodo de análisis.

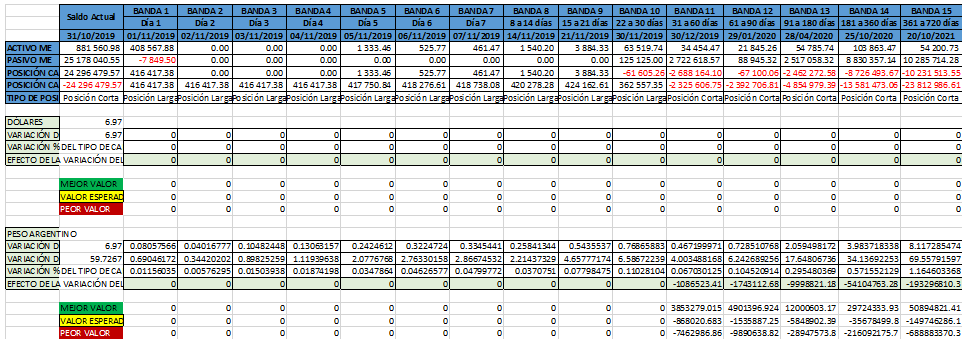

Por otra parte, en el caso de Tipo de Cambio, la herramienta permite generar la distribución en bandas por calce de monedas, bajo los escenarios contractual, esperado y dinámico de tal manera que se puede generar la proyección de la posición cambiaria en el tiempo y en base a la proyección del movimiento del tipo de cambio en base a Series de Tiempo Monte Carlo, determinar el peor escenario de afectación en base a movimientos de tipo de cambio.

En el caso de países cuya política cambiaria impide movimientos del tipo de cambio, se deben generar escenarios basados en movimientos de tipos de cambios de países vecinos o socios comerciales con Bolivia, y generar movimientos de comportamiento de saldos por tipo de moneda por producto que ayuden a determinar los efectos de dichos cambios.

En ese sentido, INTERIJENTO S.R.L. tiene la complacencia de presentar la propuesta técnica y económica del software “Riesgo de Mercado para Excel v 4.0”.

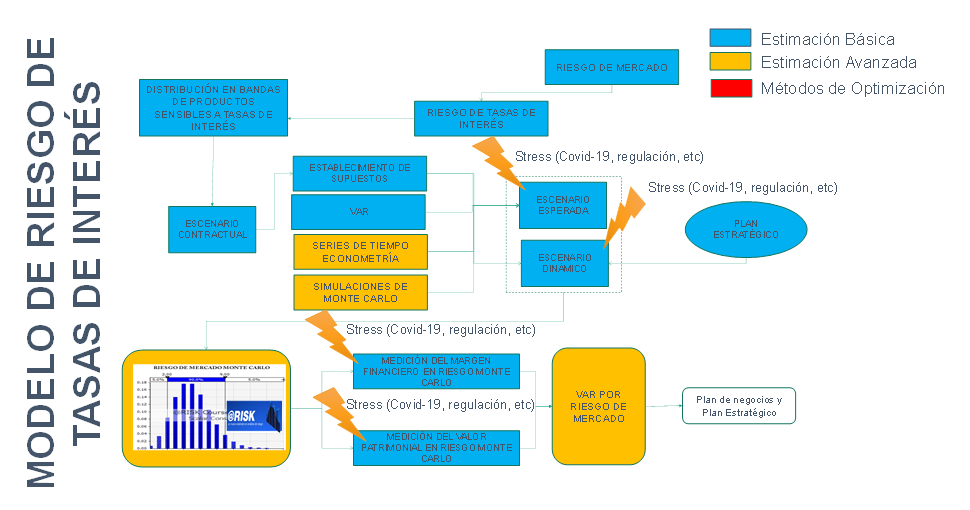

ESQUEMA TÉCNICO DEL MODELO EN RIESGO DE TASAS DE INTERÉS

Para alcanzar una eficiente gestión de desarrollo, monitoreo y aplicación del Modelo de Riesgo de Mercado se tiene que dividir el análisis en dos esquemas, el primero tiene que ver con la medición del riesgo de tasas de interés y la segunda con la medición del riesgo de tipo de cambio, para lo cual, es necesario considerar el esquema técnico basado en el siguiente gráfico:

El riesgo de tasas de interés se define como la posibilidad de incurrir en pérdidas ya sea en Ingresos (Margen Financiero) o en Valor Económico (Valor Patrimonial), debido a variaciones adversas en las tasas de interés sean activas o pasivas en los mercados financieros nacionales e internacionales.

La medición del riesgo de tasas de interés se basa la medición principalmente de dos componentes:

- Margen Financiero en Riesgo

- Valor Patrimonial en Riesgo

Sin embargo, estos como tal, no son suficientes para poder determinar la pérdida esperada e inesperada por riesgo de tasas de interés, razón por la cual, se deben trabajar ambos esquemas en base a los siguientes esquemas:

- Margen Financiero en Riesgo Monte Carlo

- Valor Patrimonial en Riesgo Monte Carlo

Los efectos de productos de tasa fija se verán reflejados en el valor patrimonial en riesgo y en el margen financiero en riesgo del período abierto, mientras que los productos de tasas variable se verán reflejados en el efecto del margen financiero durante el período cerrado únicamente.

Para llegar a medir el Margen Financiero en Riesgo Monte Carlo y el Valor Patrimonial en Riesgo Monte Carlo, se debe determinar los productos sensibles a tasas de interés y se debe trabajar con aquellos que posean bases de datos históricas de los mismos, para determinar efectos de posibles movimientos de trayectorias de tasas de interés y determinar su efecto en el margen financiero de tal manera que se pueda minimizar el riesgo de pérdida (lo que dejo de ganar) por tal concepto. Los efectos de las trayectorias de tasas de interés se deben calcular en base a Series de Tiempo Monte Carlo, los cuales permitirán medir el efecto de las tasas por producto y por banda en simultáneo para cada producto de la entidad.

Para todos estos cálculos se debe considerar el escenario contractual, esperado y dinámico.

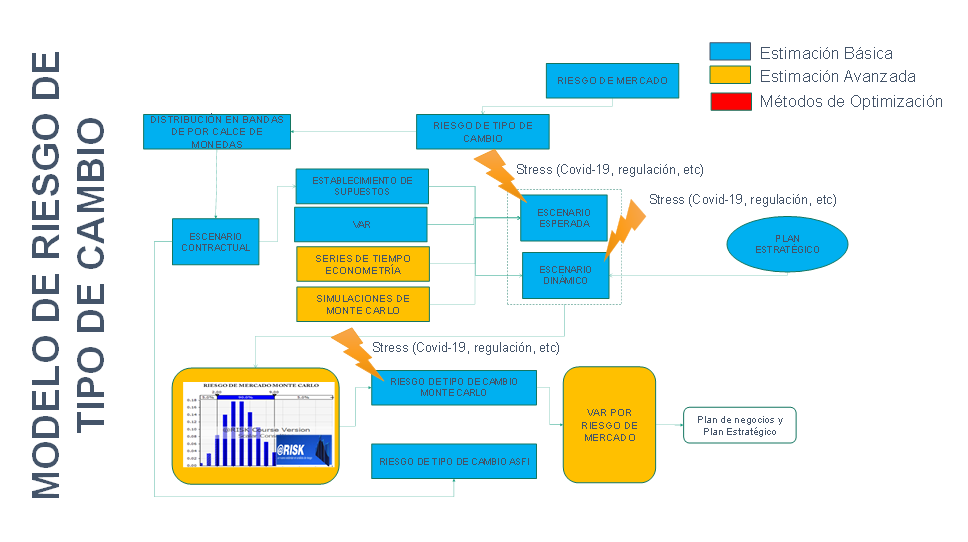

ESQUEMA TÉCNICO DEL MODELO EN RIESGO DE TIPO DE CAMBIO

El riesgo de tipo de cambio se define como la posibilidad de incurrir en pérdidas por movimientos futuros del tipo de cambio en las monedas manejadas en un tiempo determinado.

Para medir el riesgo de tipo de cambio se lo debe medir justamente el momento en que exista la necesidad de realizar el cambio de monedas, razón por la cual es imperativo realizar la proyección en bandas de tiempo de los productos y proyectar el momento en que será necesario realizar los cambios de monedas para determinar si el movimiento proyectado de tipo de cambio en relación a la situación actual, generará pérdida o ganancia por tal movimiento.

Para los casos en los que la política cambiaria es “flat”, vale decir que no existe movimiento de tipo de cambio, se deben realizar escenarios de tipo de cambio en base a movimientos de tasas de interés de países vecinos o con los que se realizaciones de exportaciones e importaciones. Para determinar ¿cuánto perderíamos o cuán cubiertos estaríamos en caso de que los movimientos de tipos de cambio dejen de estar estáticos?

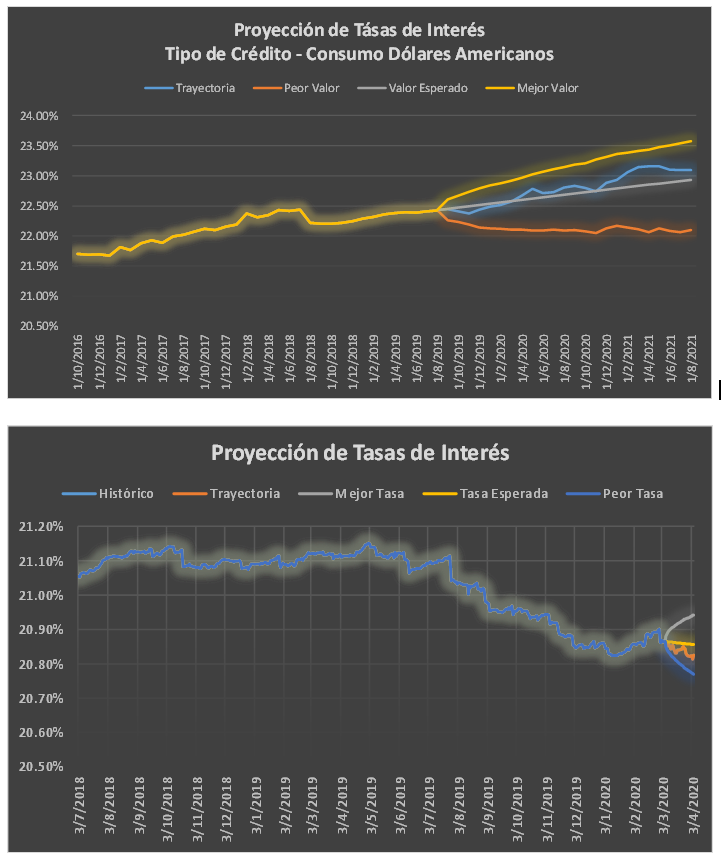

PROYECCIÓN DE TASAS DE INTERÉS POR TIPO DE TASA, PRODUCTO Y TIPO DE MONEDA

El modelo debe permitir realizar la proyección de la tasa de interés por tipo de tasa (fija o variable) producto y moneda, en base a series de tiempo monte carlo para que permitan determinar también la proyección esperada y peor escenario de la proyección a un nivel de confianza determinado.

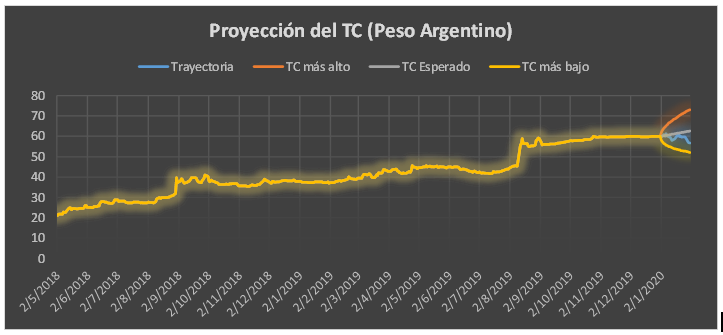

PROYECCIÓN DE TIPO DE CAMBIO POR MONEDA

El modelo debe permitir realizar la proyección del tipo de cambio por moneda, en base a series de tiempo monte carlo para que permitan determinar también la proyección esperada y peor escenario de la proyección a un nivel de confianza determinado.

ESCENARIO CONTRACTUAL

El escenario contractual debe considerar todas las alternativas de distribución en bandas puesto que las entidades presentan diversos tipos de productos, algunos con vencimiento cierto, otros con vencimiento incierto, pero solamente de productos sensibles a tasas de interés para el caso de la medición del riesgo de tasas y con todas las cuentas para el caso de tipo de cambio.

Por tanto, el modelo del escenario contractual debe emplear diversas metodologías para diferentes productos, como ser:

- Método Contractual

- Método de atrás hacia adelante

- VaR (Valor en Riesgo)

- Series de Tiempo Monte Carlo

- Método de % según banda

- Método de llevar a la banda

- Método de llevar al vencimiento

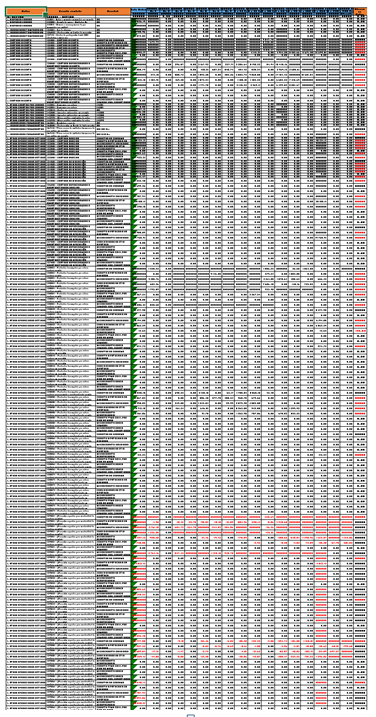

REPORTE ANALÍTICO CONTRACTUAL

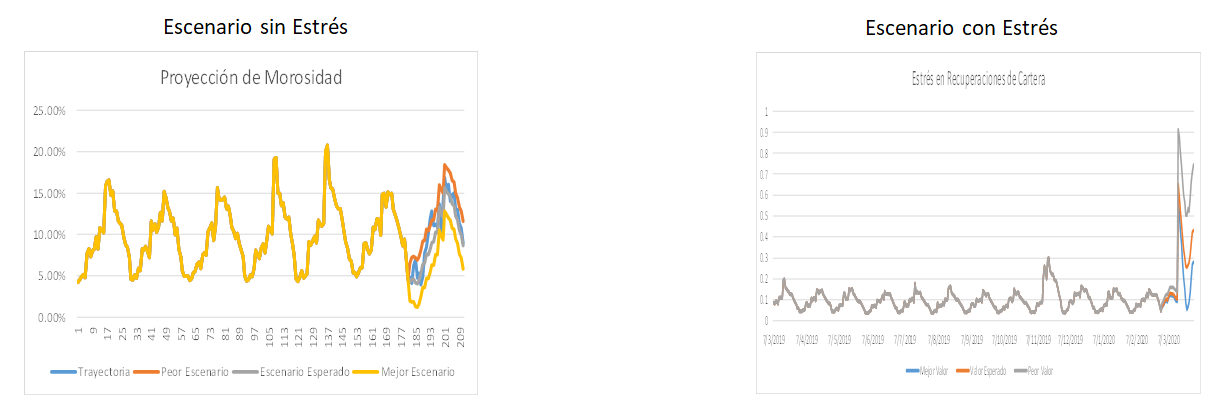

ESCENARIO ESPERADO

El escenario esperado parte del escenario contractual y en base proyecciones de datos históricos genera proyecciones basadas en series de tiempo monte carlo por producto por moneda, en base a proyecciones de morosidad, prepagos/precancelación, recuperación y renovación para generar un escenario esperado, pero solamente para productos sensibles a movimientos de tasas de interés para el caso del riesgo de tasas de interés, en el caso de tipo de cambio serían todos los productos.

ESCENARIO DINÁMICO

Un factor importante es considerar que se debe incluir dentro del análisis el crecimiento o decrecimiento de manera dinámica de los productos. Por ejemplo, en Cartera, una cosa es proyectar como van a devolver el dinero las personas que poseen crédito y otra muy distinta es conocer en cuanto vamos a crecer o decrecer en cartera por tipo de crédito. Este último se ve reflejado en el escenario dinámico.

Donde se considera como base el escenario esperado y se afecta al mismo en base a la proyección de crecimiento por producto para generar un escenario dinámico.

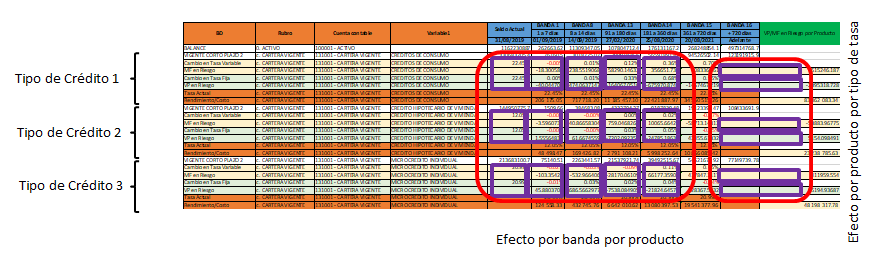

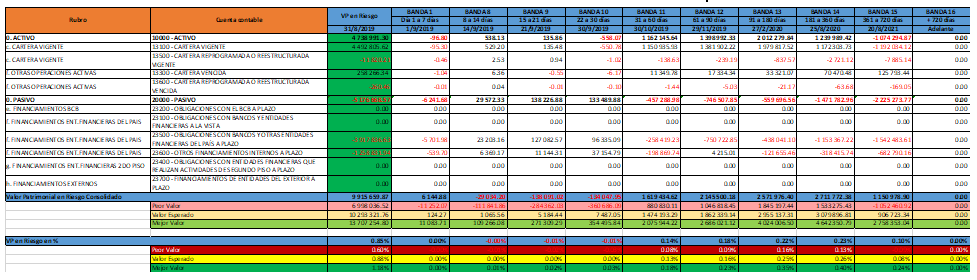

EFECTO DE MOVIMIENTOS DE TASAS DE INTERÉS

Una vez realizada la distribución en bandas para los tres tipos de escenarios se debe calcular el efecto de riesgo de tasas de interés para cada producto y banda de tiempo y no así por producto solamente o por banda solamente, por tanto, se debe generar un reporte de efectos para cada producto, sean estos productos de tipo de tasas de interés fija o variable.

De esta forma se podrá tener el efecto a nivel analítico en cada banda de tiempo para cada producto o el efecto total del tiempo de análisis de cada producto por tipo de efecto (valor patrimonial en riesgo o margen financiero en riesgo).

Asimismo, se debe obtener el efecto a nivel de regulador o mejores prácticas, de manera más agregada en función de lo obtenido a nivel analítico.

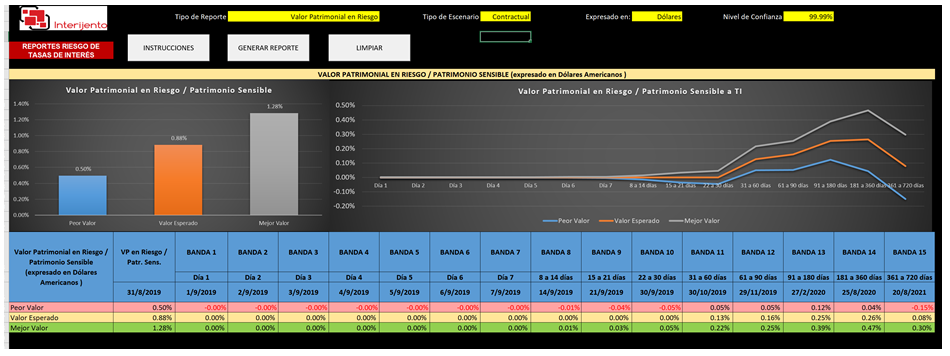

Valor Patrimonial en Riesgo Monte Carlo Mejores Prácticas

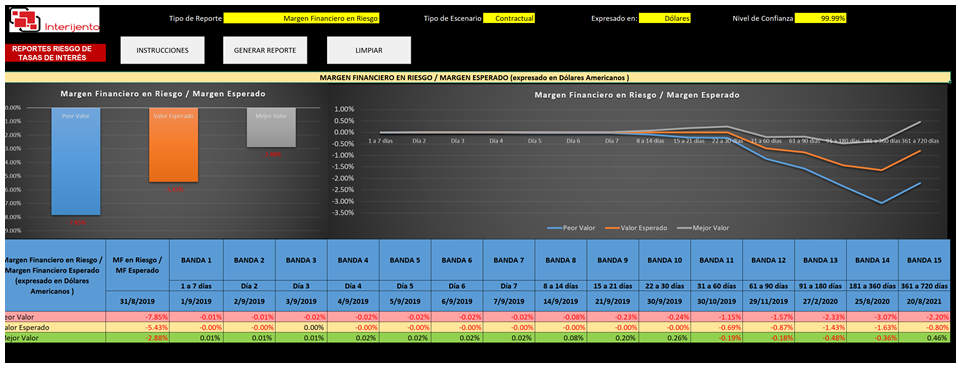

Margen Financiero en Riesgo Monte Carlo Mejores Prácticas

EFECTO DE MOVIMIENTOS DE TIPO DE CAMBIO

Los efectos de los movimientos de tipo de cambio se deben generar por banda de tiempo, en base al requerimiento o necesidad de realizar los cambios de tipo de cambio en el futuro de acuerdo al calce de monedas.

Generando efectos por la variación del tipo de cambio o escenarios con la volatilidad de monedas vecinas.

ESCENARIOS DE ESTRÉS

Los escenarios de estrés pueden deberse a diversas causas entre las cuales y en base a la situación del año 2019 – 2020, se puede generar por efectos el COVID-19 tanto en efectos de diferimiento de cuotas, como en efectos de decrecimiento de ahorros, que deben ser medidos, analizados y gestionados en base a un análisis de estrés tanto en el escenario esperado como el escenario dinámico.

Dichos escenarios deben considerar los posibles efectos y el tiempo de afectación de dichos efectos, para determinar situaciones de VaR de liquidez en momentos de estrés, y por ende de pérdida esperada e inesperada en momentos de estrés para determinar si es posible mantener aquellos en el tiempo.

REPORTES GRÁFICOS

Los reportes gráficos deben generar información gerencial que permita medir el riesgo de tasas de interés tanto fijas como variables y su efecto en el margen financiero y valor patrimonial, así como el efecto de la variación de tipo de cambio a la pérdida de mercado, midiendo la pérdida esperada e inesperada de mercado en el tiempo de análisis.

Se puede observar el siguiente gráfico donde se puede ver el Efecto del Margen Financiero en Riesgo por Banda y Total, con cálculo de pérdida esperada, inesperada.

Asimismo, se puede observar el siguiente gráfico donde se puede ver el Efecto del Valor Patimonial en Riesgo por Banda y Total, con cálculo de pérdida esperada, inesperada.

Por otra parte, se puede observar el siguiente gráfico donde se mide el Efecto del Tipo de Cambio como pérdida o ganancia para la entidad por moneda, considerando la pérdida esperada por tipo de cambio así como la pérdida inesperada.